こんにちは、せーじんです。

今回は、世界的に需要が急拡大している半導体の、関連銘柄を集めたETFを調査しましょう。

半導体ETFといえば、

です。

ヴァンエック・ベクトル・半導体ETF → ヴァンエック・半導体ETF

に変更されました。

「ベクトル」が取れただけね

SOXLは3倍レバレッジの半導体ETFですが、こちらはレバレッジがかかっていないETFです。

半導体ETFって、レバレッジETFのほうがメジャーですよね。不思議

他にも、ブラックロックからSOXXという半導体株ETFが出ていますが、楽天証券やSBI証券から投資することはできません。(2021.6.16現在)

半導体ETFって、おすすめなの?

や、

これから半導体は伸びるの?

という疑問へお答えできればと思います。

半導体については、こちらでも記事にしました。

3倍レバレッジETFのSOXLについては、こちらの記事です。

それでは、始めましょう

半導体の需要拡大は世界的に進む。供給は不足しています

半導体不足が世界的な問題になって1年くらい経つけど、いまだに解決の目処はついていないんだよ

そうなの?

ゲーム機や自動車などが品薄に。深刻な「半導体不足」がなぜ世界中で起きているのか?

2021.08.26

ゲーム機やパソコンなどが、人気商品を中心に昨年から品薄の状態が続いている。また、自動車は注文しても納車が数カ月先というケースもある。

コロナ禍の不景気でも、比較的売れ行きが良さそうな商品にも関わらず、なぜ積極的に販売されていないのか?こうした背景には2020年秋以降から特に目立つ、世界的な半導体不足がある。

産業のコメとも呼ばれる半導体は、家電や自動車、飛行機など、大小さまざまなモノに使われており、私たちの生活に欠かせない存在だ。今回は、世界で半導体が不足している要因と、デジタル化が進む中で期待される、半導体業界のニーズを考えていこう。

(以下略)

出典元:野村証券Webページ(EL BORDE)

半導体の不足は世界的に大問題となっています。

半導体が足りないために、スマホやPC、タブレットだけでなく、自動車や産業用機械、家電製品などあらゆる製造業に大きな影響を与え、減産や販売延期などが相次いでいます。

すごい問題になってるんだね。どうしてこんなことになってるの?

「需要の急拡大」、「供給体制のひっ迫」の2つの側面があるよ。

たくさんの理由があるんだね

そうだね。工場の生産能力はすぐに増やすことはできないし、半導体不足はしばらく続くだろうね

半導体が世界的に不足しているということは、

半導体は作ればそれだけ売れていくということ。

半導体の需要はこれからも拡大していくばかり。半導体メーカーは、業績を大きく伸ばしていけそうです!

SMHは半導体株を集めたETF

これからも伸びそうな半導体セクターに投資できるETFが、SMHです。

SMHの正式名称は、ヴァンエック・半導体株ETFといいます。

| 名称 | ヴァンエック・半導体株ETF |

|---|---|

| ティッカー | SMH |

| 資産総額 | 61億1700万ドル |

| 出来高 | 3,672,650 |

| 設定日 | 2011.12.21 |

| 配当利回り | 0.55% |

| 経費率 | 0.35% |

この表でどんなことがわかるかな?

えーと、、

資産総額が急激に増加中

資産総額が60億ドルほどと、そこそこ大きな規模のETFです。

さらに、この資産総額は素晴らしい勢いで増加しています。

SMHの記事の初稿時点(2020年12月)では41億ドルほどでしたから、

8ヶ月で50%も資産が増えています。

えー、すごい増えてるんだね!

設定日は2011年ですから、10年ほどの運用実績があります。

経費は低め、配当も低め

配当は1%を切っているくらいですから、配当目当てに買う株ではないですね。

経費率は0.35%と、激安ではありませんが割安な範囲に収まっています。

SMHの構成銘柄を確認しよう

ヴァンエック・半導体ETFは米国籍のETFです。

ベンチマークの指数は、MVIS®USListed Semiconductor 25Index(MVCMH)

日本語に訳すと、「MVIS®米国上場半導体25指数」となります。

半導体セクターを中心に、米国で上場する時価総額および流動性の高い25銘柄に投資します。

各銘柄の保有率は20%以下です。

投資先が25銘柄かあ。かなり少なめだね

台湾のTSMCが14%でトップ、エヌビディアやインテルが続きます

では、どんな銘柄に投資しているのか確認していきましょう

| 順位 | ティッカー | 名称 | ファンドの割合 |

|---|---|---|---|

| 1 | TSM | 台湾セミコンダクター・M | 13.90 |

| 2 | NVDA | エヌビディア | 10.82 |

| 3 | ASML | ASMLホールディング | 6.87 |

| 4 | ADI | アナログ・デバイセズ | 5.72 |

| 5 | AMD | アドバンスド・マイクロ・デバイセズ | 5.39 |

| 6 | AVGO | ブロードコム | 4.88 |

| 7 | QCOM | クアルコム | 4.88 |

| 8 | TXN | テキサス・インスツルメンツ | 4.65 |

| 9 | INTC | インテル | 4.52 |

| 10 | AMAT | アプライド・マテリアルズ | 4.16 |

| 上位10銘柄合計 | 65.79 |

組み入れ比率13.90%で第1位のTSMは、優れた技術で世界のトップを走る半導体企業です。

株価は右肩上がりに上昇していましたが、2021年2月に大幅下落した後は停滞しています。

黒:TSM 赤:S&P500(VOO)

2020年は非常に素晴らしい成長をしていましたが、2021年2月以降は横ばいが続いています。

2021年年初来で見ると、S&P500に負けてるんだよね

2位は組み入れ比率10.82%のNVDAです。

こちらも急成長株としてよく知られていますね。

先日は株式分割することで話題となっています。

NVDAはすごい上がってるね!

2020年3月から9月と、2021年3月以降に大きく上昇しています。

2020年9月から2021年3月までは、長期にわたり停滞していますね。

- 3位のASMLは組み入れ比率7%程度

- 4位以下は、組み入れ比率が6%程度以下となっています。

上位10銘柄の占める割合が66%程度と大きいように見えますが、投資対象は25社しかありません。

上位10銘柄で66%、下位15銘柄で34%のシェアですから、偏りは小さめと言えるでしょう。

投資対象はわずか25社ですが、偏りが小さくなるよう設計されたポートフォリオですね。

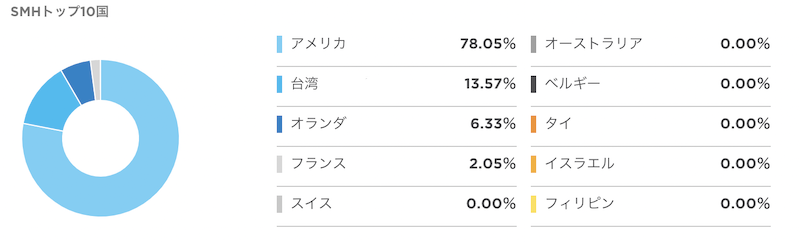

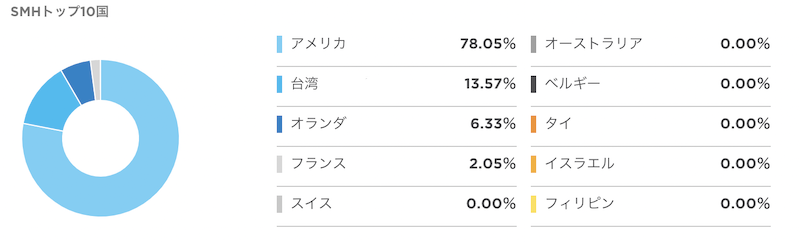

構成銘柄1位は台湾ですが、国別で見るとほぼ米国

国別の構成も確認していきましょう

1位米国が78%と圧倒的に大きな比率を占めています。

2位の台湾が14%ですから、この2カ国(地域)で90%以上と大半を占めています。

これにオランダ、フランスが続きます。

あれ?SMHって、アメリカの銘柄だけなんじゃなかった?

アメリカに「上場」している銘柄だけ。だから、アメリカに上場している外国銘柄も含まれるんだよ

SMHは、高くて安定したリターンを期待できる

SMHのリターンも確認してみましょう

| SMH | 1か月 | 3か月 | 年初来 | 1年 | 3年 | 5年 |

|---|---|---|---|---|---|---|

| リターン | 0.21% | 8.46% | 23.22% | 65.44% | 38.37% | 34.09% |

ここ1ヶ月はわずかな成長ですが、それ以上の期間で見れば非常に高いリターンですね。

直近の1年間では、なんと65%ものリターン!

3年と5年の年率リターンが30%を超えていますから、

今年だけが調子が良かったわけではないことがわかります。

すっごい伸びだね!

半導体は高い需要に支えられて、安定的に株価を伸ばしています。

チャートを確認しよう

では、実際の値動きをチャートで見てみましょう。

比較対象として、S&P500(SPY)とNASDAQ(QQQ)をチャートに入れています。

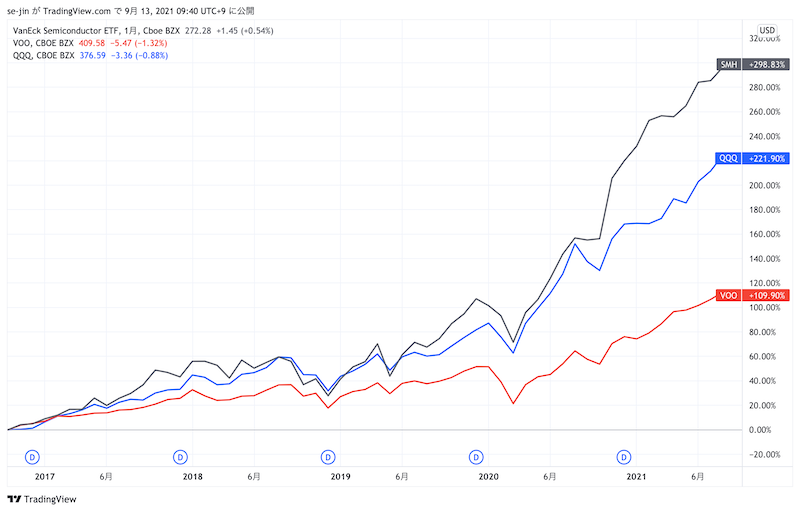

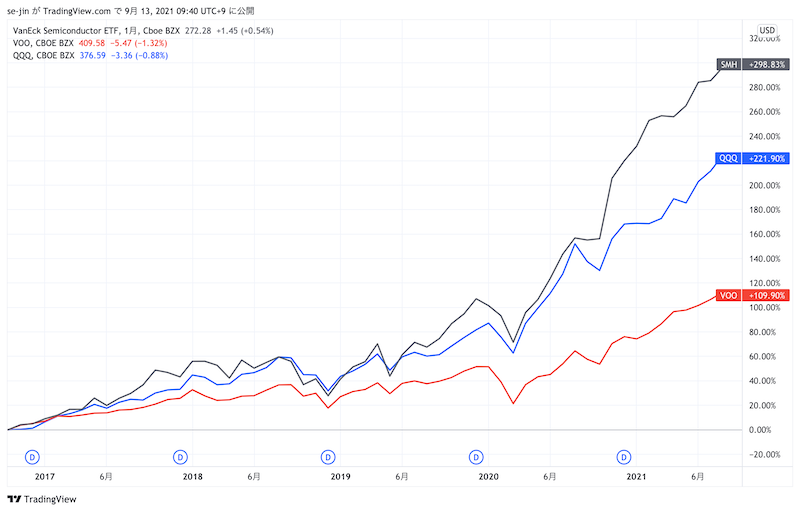

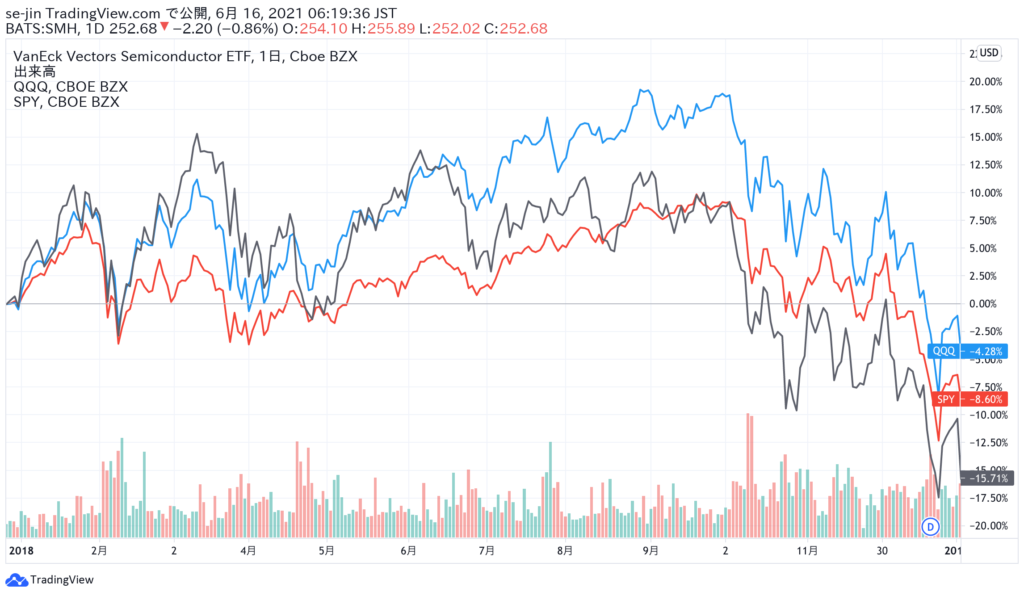

5年チャートを見ると、NASDAQをも圧倒するリターン

まずは5年チャートです。

黒:半導体(SMH) 青:NASDAQ(QQQ) 赤:S&P500(SPY)

5年で+300%ですと!

5年のリターンでは、+300%という圧倒的なリターン!

最強指数と言われるナスダック(+220%)をはるかに上回っています。

すごすぎる・・・

ただし、2018年のように一定期間を切り取るとS&P500やNASDAQよりリターンが低い場合があります。

黒:半導体(SMH) 青:NASDAQ(QQQ) 赤:S&P500(SPY)

こういった時にも保有し続けられるか、握力が試されます

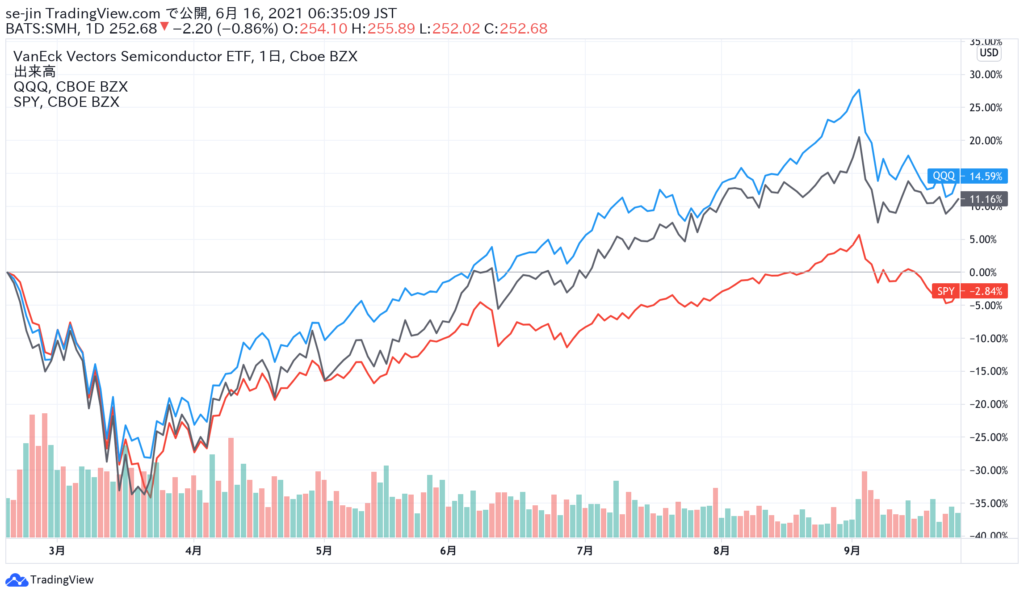

2020年初来チャートを見てみよう

次は、2020年1月から今までの値動きを見てみよう!

コロナショック前後の動きを確認だね!

黒:半導体(SMH) 青:NASDAQ(QQQ) 赤:S&P500(SPY)

2020年初来で見ても、最強指数NASDAQ100を圧倒してるね

コロナショックからの回復局面では、2020年11月以降にNASDAQ100を上回っています。

S&P500よりは、一貫して上で推移していますね。

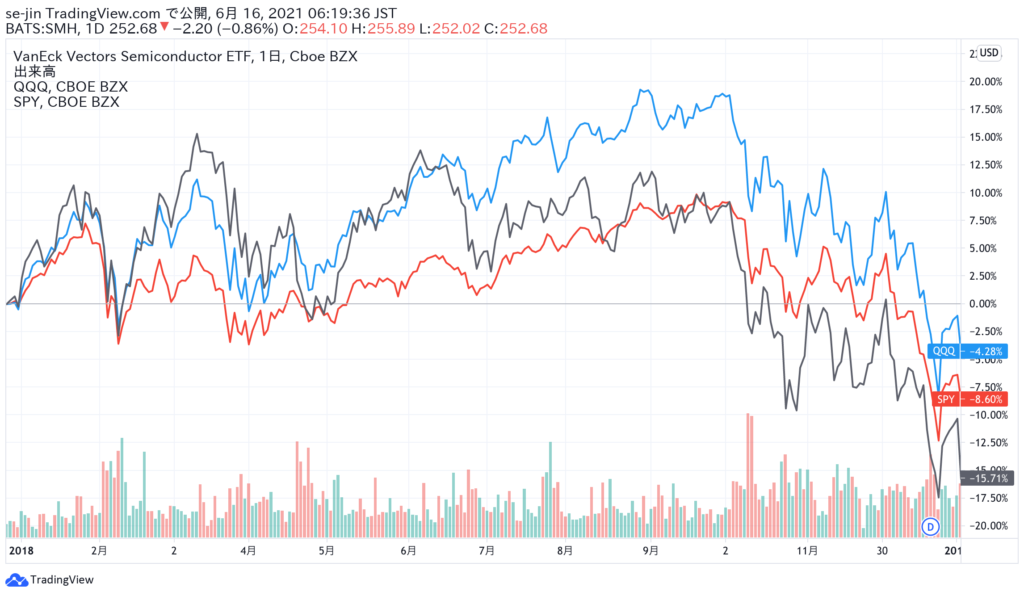

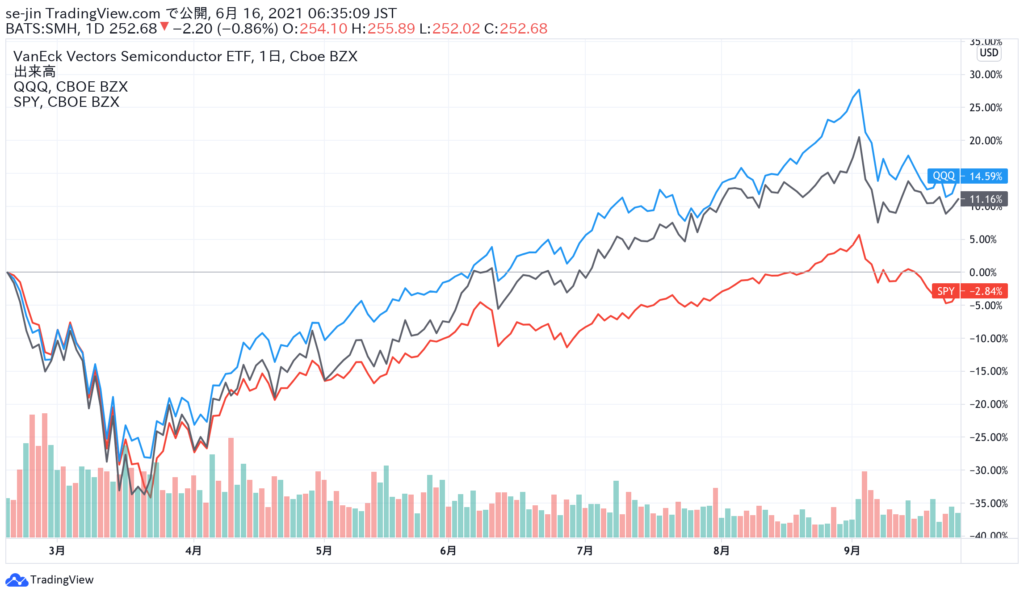

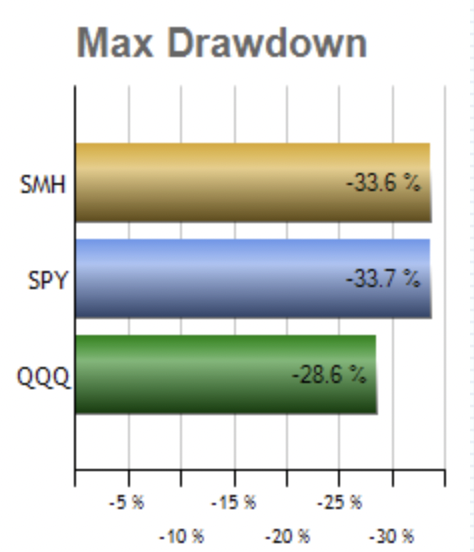

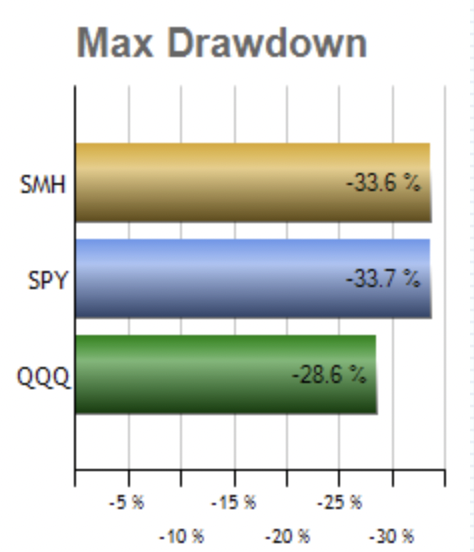

コロナショックの値動きを見て防御力を確認しよう

暴落への防御力はどうでしょうか。

コロナショック時のチャートを拡大して見てみましょう。

黒:半導体(SMH) 青:NASDAQ(QQQ) 赤:S&P500(SPY)

SMHは下落率が小さいように見えるね

数値で確認してみましょう

コロナ前の高値を回復したのは、NASDAQ100と同じくらいの時期。

下落幅ではNASDAQには及びませんが、S&P500と同等の防御力を持っていることがわかります。

毎回このような結果になるとは限りませんが、一応の目安として参考にはなるでしょう。

2021年初来チャートを見てみよう

では、最後に2021年の年初来チャートを確認しましょう。

2021年はグロースが弱い期間が長かったから、半導体はどうかな?

黒:半導体(SMH) 青:NASDAQ(QQQ) 赤:S&P500(SPY)

お!2021年も、半導体は指数を上回ってるね

2021年も、SMHはよく成長しています。

グロース株が出遅れ、8月下旬までNASDAQ100がS&P500に負けていましたが、、、

SMHは激しく上下しながら、しっかり伸びています!

まとめ

需要が拡大し続ける半導体

現在、半導体の供給不足が世界的に深刻な問題になっています。

スマホやPCだけでなく、自動車や家電、産業用機械などあらゆる製造業が強い影響を受けています。

半導体銘柄は、先程例に挙げた産業以外にも、

- 電気自動車や自動運転、

- クリーンエネルギー、

- 5G通信や将来控える6G通信の普及

など幅広い分野に影響を与える基幹産業となっており、今後の世界になくてはならない存在となっています。

今後も半導体需要は拡大こそすれ、縮小することは考えづらいですね。

半導体銘柄にまとめて投資するETF、SMH

その半導体銘柄をまとめたETFのうち、日本の証券会社から投資できるのが、SMHです。

SMHはわずか25銘柄で構成されたETFで、その大半は米国と台湾で占められています。

しかし、そのリターンは凄まじいものがあります。

SMHはこれまでも、NASDAQをも圧倒するリターンを出してきました。

今後も需要は大きくなるばかりです。

これからも大きなリターンを期待できますね。

SMHの大きなリターンと大きな値動きに、

さらに3倍レバレッジをかけた超刺激のETF、SOXLについてもこちらで解説しています。

せーじんのポートフォリオ

せーじんの資産状況と取引履歴を、毎月紹介しています。

ETF、レバレッジ投資信託、CFDのリターン比較実験

4月から、ETF・レバレッジ投資信託・CFDのリターン比較実験をしています。

毎月経過を報告していますので、ぜひご覧ください。

どれが一番儲かるのかな〜?

【SMH】ナスダックを圧倒する成長!半導体ETFをわかりやすく解説という話題でした。

最後まで読んでいただき、ありがとうございました。

仕事に、育児に、遊びに忙しいサラリーマンの資産形成には、CFDという選択肢も有力です。

CFDの取引時間はほぼ24時間。

夕食後のゆっくりした時間や通勤の電車の中、祝日でも取引することができます。

またレバレッジをかけた投資をすることもできますから、

少ない資金からから大きな利益を狙うこともできます。

詳しくはこちらの記事をご覧ください。